קרן השתלמות היא למעשה קופת גמל לטווח בינוני שנועדה במקור למימון השתלמות מקצועית, ומשמשת כיום בעיקר כחסכון.

בישראל פועלות כיום כ- 230 קרנות השתלמות, חלקן פתוחות להצטרפות לכלל הציבור וחלקן פתוחות להצטרפות רק לעובדי סקטור או מפעל מסויים כגון קרן השתלמות לרופאים, לעובדי רשויות מקומיות, לעובדי חברת החשמל וכו’.

לכל חברה המנהלת קרנות השתלמות יש מספר קרנות השתלמות המנוהלות בפרופיל סיכון שונה כגון קרנות המשקיעות באופן קבוע אחוז גבוה מסך הנכסים שלהם במניות ולעומתן קרנות אשר אינן משקיעות בכלל במניות. בנוסף, כל חברה מנהלת מפעילה בדרך כלל קרנות השתלמות המתמחות באפיקי השקעות שונים, כגון: קרנות השתלמות המתמחות בהשקעה באג”ח ממשלתי או קרנות השתלמות המתמחות בהשקעה במניות.

בבלאגן הזה של מגוון קרנות ההשתלמות השונות, בא אתר מיי גמל נט לעשות סדר:

קודם כל, חילקנו את כל קרנות ההשתלמות לשלושה אפיקי סיכון מרכזיים:

קרנות השתלמות באפיק סיכון גבוה- כולל קרנות השתלמות שאפיק ההשקעות המרכזי שלהן הוא מניות, ולצידן קבוצה נוספת של קרנות השתלמות המחזיקות בעקביות אחוז גבוה של מניות ונכסי סיכון אחרים (המכונות גם:”קרנות השתלמות אגרסיביות”).

קרנות השתלמות באפיק סיכון בינוני- כולל קופות ללא אפיק השקעה מרכזי, הנוהגות לפזר את עיקר השקעותיהן בין אגרות חוב ממשלתיות, אגרות חוב קונצרניות ומניות (המכונות גם קרנות השתלמות באפיק ה-“כללי”).

קרנות השתלמות באפיק סיכון נמוך- קרנות השתלמות המתמחות בהשקעה באגרות חוב ממשלתיות בלבד או מפזרות את השקעותיהן בין אגרות חוב ממשלתיות לאגרות חוב קונצרניות, אך ללא מניות.

לאחר מכן חילקנו גם את קרנות ההשתלמות השונות לקבוצות על פי אפיק ההשקעות המרכזי שלהן כגון: קרנות השתלמות המתמחות באג”ח ממשלתי או קרנות השתלמות המחזיקות עד 10% מניות.

כל מה שנותר לכם לעשות הוא להיכנס לדף הראשי של מיי גמל נט, ללחוץ על “השוואת קרנות השתלמות” ולהקליד את שם קרן ההשתלמות שלכם.

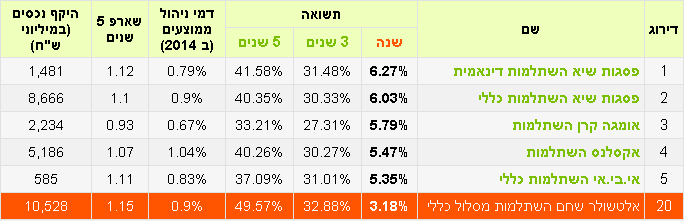

מיד תוכלו לראות את פרטי קרן ההשתלמות שלכם, דמי הניהול הממוצעים שמשלמים העמיתים בקרן ההשתלמות, התשואה שהשיגה קרן ההשתלמות והשוואה מול קרנות ההשתלמות המובילות עם התשואה הגבוה ביותר, באותה רמת סיכון ובאותו אפיק השקעות מרכזי.

אם אין לכם עדיין קרן השתלמות, אתם מוזמנים להקליד בחלון החיפוש את המילה כללי, לבחור את אחת מהקרנות המופיעות שם, ומיד יפתח לכם מסך הכולל גם את הקרנות המובילות בקטגוריה.

לחיצה נוספת על שם קרן ההשתלמות, תוביל אתכם לדף הכולל את הפרטים שחשוב לדעת בנוגע לקרן ההשתלמות שבחרתם, כולל תשואות, הרכב נכסים, דמי ניהול ממוצעים ועוד.

חשוב מאוד שתשימו לב לדמי הניהול הממוצעים של קרן ההשתלמות שבחרתם (המופיעים בטבלה), כדי שתוכלו להתמקח ולהוריד את דמי הניהול שלכם.

מעל 95% מהנכסים של קרנות ההשתלמות מושקעות בקרנות השייכות לאפיק ה-“כללי”.

אם ברצונכם לבחון השקעה בקרן השתלמות פחות מסוכנת, הקלידו בחלון החיפוש של הדף הראשי של מיי גמל נט, את המילים: “ממשלתי”, “ללא מניות” או “עד 10%”, ותוכלו למצוא את קרנות ההשתלמות המוביליות גם ברמות סיכון אלו.

שימו לב שככל שהאפיק המרכזי של הקופה יותר “סולידי” או במילים אחרות- פחות מסוכן, יש לתת יותר משמעות לדמי הניהול שאתם משלמים.

ישנם פרטים “טכניים” נוספים שחשוב לדעת על היקף ההפרשות שלכם לקרן השתלמות:

לקרן השתלמות יכולים להפריש עצמאיים, שכירים, חברי קיבוצים ומושבים שיתופיים, והיא אפיק החסכון היחיד כיום שאינו מיועד לגיל פרישה ומעניק הטבות מס.

שכיר רשאי להפקיד לקרן השתלמות עד 2.5% מהכנסתו, עד לתקרת שכר חודשית של 18,960 ש”ח (מעודכן לשנת 2022). בנוסף, רשאי המעסיק להפקיד עבור השכיר עד פי שלוש (שהם 7.5% נוספים), בלי שהפרשות אלו יחשבו כהכנסה לעובד ולכן הוא לא ישלם עליהם מס למרות שהם מועברים לרשותו המלאה ולשימושו האישי בתום 6 שנים.

העובד רשאי להפריש כספים לקרן השתלמות מעבר לתקרה, אולם על כספים אלו לא יחול הפטור ממס (כולל הפטור ממס על הרווחים), ולכן אנשים מפקידים בד”כ רק עד לתקרה המותרת.

עצמאי יכול להפקיד לקרן השתלמות עד 7% מהכנסתו החייבת בפועל, עד לתקרת הכנסה שנתית של 270,000 ש”ח (מעודכן לשנת 2022). מתוכם 4.5% האחרונים מוכרים לו כהוצאה.

עצמאי, בניגוד לשכיר המפקיד לקרן השתלמות מדי חודש, רשאי להפקיד לקרן השתלמות גם באופן לא שוטף, שוב עד לתקרת ההפקדות המותרת בשנה, כאשר הוותק של קרן ההשתלמות מחושב לו מתאריך ההפקדה הראשונה.

חלק גדול מהעצמאים מעדיף מסיבות מובנות, לדחות את תשלום ההפרשות לקרן ההשתלמות לסוף כל השנה קלנדרית.

שימו לב:

המעסיק מחוייב ע”פ חוק להעביר לקרן ההשתלמות את הסכום שהוא ניכה ממשכורת העובד במטרה להעבירו לקרן ההשתלמות תוך 30 יום. במקרה ואתם נתקלים בבעיה כזו או בבעיה אחרת של עבירה על חוקי העבודה ואינכם מקבלים את מה שמגיע לכם ע”פ חוק, אתם מוזמנים לפנות למנהל האכיפה וההסדרה של משרד הכלכלה, המפעיל גם מוקד ארצי לפניות הציבור בטלפון: 1-800-354-354.

המוקד פועל במשך 24 שעות וב-4 שפות: עברית, רוסית, אנגלית וערבית.

בסוף כל שנה קלנדרית ובמהלך כל רבעון, שולחת לכם הקרן דו”ח המפרט את ההפקדות, הרווחים שצברתם ודמי הניהול ששילמתם.

חשוב מאוד שתעברו על הדו”חות, תשמרו אותם ובמקרה הצורך תפנו איתם ליועץ הפנסיוני שלכם. אנחנו מפנים אתכם למאמר נוסף שכתבנו על מה חשוב ואיך לקרוא את הדו”ח הנשלח אליכם מקרן ההשלתמות.

אם וכאשר יגיע הזמן שתרצו למשוך את הכסף (גם לפני תום 6 שנים) אנו מפנים אתכם למאמר שכתבנו על משיכת קרן השתלמות.

מיי גמל נט מאפשר לכם להמשיך להשוות ולהתעדכן ברווחיות קרן ההשתלמות שלכם גם אם אינכם בעלי מומחיות פיננסית. למרות זאת לפני כל שינוי או החלטה משמעותית בנוגע לכספי החיסכון שלכם, תמיד מומלץ להתייעץ עם איש מקצוע מוסמך- היועץ הפנסיוני שלכם.

השאירו פרטים ומשווק פנסיוני בעל רשיון יחזור אליכם, כדי לתת לכם ייעוץ מקצועי, פשוט ומובן, ללא התחייבות וללא עלות.

גם זה עשוי לעניין אותכם: