קרן השתלמות היא למעשה קופת גמל לטווח בינוני שנועדה במקור למימון השתלמות מקצועית, ומשמשת כיום בעיקר כחסכון. את הכסף שנצבר ניתן למשוך ללא תשלום מס תחת תנאים מסוימים לאחר שלוש שנים למטרות השתלמות מקצועית (באישור רשויות המס) או לאחר 6 שנים לכל מטרה ללא סייגים ותנאים.

כסף שלא נמשך בתום התקופה יוכל להמשיך לצבור רווחים שגם הם יהיו פטורים ממס.

אם יחליט החוסך למשוך את הכספים לפני טרום התקופה המותרת (3 שנים למטרת השתלמות מאושרת או 6 שנים לכל מטרה) יחויב החוסך בתשלום מס של 20% על הרווחים שנצברו בקרן ההשתלמות ואילו הכסף שהופרש לו ע”י המעסיק יחויב במס לפי מדרגות המס החלות על העובד בזמן משיכת הכספים.

לקרן יכולים להפריש עצמאיים, שכירים, חברי קיבוצים ומושבים שיתופיים.

קרן השתלמות היא אפיק החיסכון היחיד כיום שאינו מיועד לגיל פרישה ומעניק הטבות מס.

שכיר רשאי להפקיד לקרן השתלמות עד 2.5% מהכנסתו, עד לתקרת שכר חודשית של 15,712 ש”ח (מעודכן לשנת 2021). בנוסף, רשאי מעסיקו להפקיד עבורו עד פי שלוש (דהיינו 7.5% נוספים), ללא שהפרשות אלו יחשבו כהכנסה לעובד ולכן הוא לא ישלם עליהם מס למרות שהם מיועדות לשימושו האישי בתום 6 שנים.

אם העובד רוצה להפריש כספים לקרן השתלמות מעבר לתקרה הוא רשאי, אולם על כספים אלו לא יחול הפטור ממס ולכן אנשים מפקידים בד”כ רק עד לתקרה המותרת.

עצמאי יכול להפקיד לקרן השתלמות עד 7% מהכנסתו החייבת בפועל, עד לתקרת הכנסה שנתית של 263,000 ש”ח (מעודכן לשנת 2021). מתוכם 4.5% האחרונים מוכרים לו כהוצאה.

עצמאי, בניגוד לשכיר המפקיד לקרן השתלמות מדי חודש, רשאי להפקיד לקרן השתלמות גם באופן לא שוטף, שוב עד לתקרת ההפקדות המותרת בשנה, כאשר הוותק של קרן ההשתלמות מחושב לו מתאריך ההפקדה הראשונה.

חלק גדול מהעצמאים מעדיף מסיבות מובנות, לדחות את תשלום ההפרשות לקרן ההשתלמות לסוף כל השנה קלנדרית.

יש אוכלוסיות מסוימות שלהן תנאי זכאות ייחודיים לקבלת קרן השתלמות:

עובדי ניקיון ועובדי שמירה ואבטחה זכאים לקרן השתלמות מכח הסכמים קיבוצים והסכמי הרחבה שנחתמו בין ארגוני המעסיקים, הממשלה וההסתדרות.

במגזר הפרטי זכאים עובדי נקיון ועובדי שמירה לקרן השתלמות החל מאוקטובר 2014, ובמגזר הציבורי החל מנובמבר 2013.

עובדי השמירה צריכים לצבור וותק של חודשיים בעבודה ולאחר מכן יקבלו את ההטבה רטרו-אקטיבית.

עובדים בחברות המעניקות שרותי אבטחה לטיולים זכאים לקרן השתלמות (אחרי שהשלימו שני חודשי עבודה) החל מחודש מרץ 2015.

מורים וגננות אמורים להשתמש בכספי קרן ההשתלמות שלהם לצורך יציאה לשנת שבתון, כל 6 שנים. לכן, מורה או גננת יכולים להפריש עד 4.2% ממשכורתם לקרן השתלמות והמעסיק מפריש 8.4% נוספים (שוב עד לתקרה של 15,712 ₪ נכון לשנת 2021), לעומת 2.5% ו-7.5% אצל שאר השכירים.

מורים וגננות יכולים במקרים מסוימים למשוך את הכסף שנצבר עבורם בקרן ההשתלמות לאחר 6 שנים של חסכון, גם ללא יציאה לשנת שבתון, לקבל את מלוא הכסף שהפרישו ו- 89% מהכספים שהופרשו להם ע”י המעסיק. כדי לנצל זכות זו עליהם לפנות ישירות ל- קרנות ההשתלמות לעובדי הוראה (של הסתדרות המורים), או קרן השתלמות למורים על-יסודיים (של ארגון המורים).

המעסיק מחויב ע”פ חוק להעביר לקרן ההשתלמות את הסכום שהוא ניכה ממשכורת העובד במטרה להעבירו לקרן ההשתלמות תוך 30 יום. במקרה ואתם נתקלים בבעיה כזו או בבעיה אחרת של עבירה על חוקי העבודה ואינכם מקבלים את מה שמגיע לכם ע”פ חוק, אתם מוזמנים לפנות למינהל האכיפה וההסדרה של משרד הכלכלה, המפעיל גם מוקד ארצי לפניות הציבור בטלפון: 1-800-354-354.

המוקד פועל במשך 24 שעות וב-4 שפות: עברית, רוסית, אנגלית וערבית.

כעת, לאחר שכיסינו את נושא הזכאות לקרן השתלמות נעבור לנושא לא פחות חשוב:

בחירת קרן ההשתלמות שמתאימה לכם ושאיכות ניהול ההשקעות שלה היא מהגבוהות ביותר.

בשוק הישראלי יש עשרות קרנות השתלמות, חלקן פתוחות להצטרפות לכלל הציבור וחלקן פתוחות להצטרפות רק לעובדי סקטור או מפעל מסוים כגון קרן השתלמות לרופאים, לעובדי רשויות מקומיות, לעובדי חברת החשמל וכו’.

לכל חברה המנהלת קרנות השתלמות יש מספר קרנות השתלמות המנוהלות בפרופיל סיכון שונה כגון קרנות המשקיעות באופן קבוע אחוז גבוה מסך הנכסים שלהם במניות ולעומתן קרנות אשר אינן משקיעות בכלל במניות. כמו כן כל חברה מפעילה בדרך כלל קרנות השתלמות המתמחות באפיק השקעות שונים, כגון: קרנות השתלמות המתמחות בהשקעה באג”ח ממשלתי או קרנות השתלמות המתמחות בהשקעה במניות.

בבלאגן הזה של מגוון קרנות ההשתלמות השונות, בא אתר מיי גמל נט לעשות סדר:

חילקנו את קרנות ההשתלמות לשלושה אפיקי סיכון מרכזיים:

- קרנות השתלמות באפיק סיכון גבוה – כולל קרנות השתלמות שאפיק ההשקעות המרכזי שלהן הוא מניות, ולצידן קבוצה נוספת של קרנות השתלמות המחזיקות בעקביות אחוז גבוה של מניות ונכסי סיכון אחרים (המכונות גם:”קרנות השתלמות אגרסיביות”).

- קרנות השתלמות באפיק סיכון בינוני – כולל קופות ללא אפיק השקעה מרכזי, הנוהגות לפזר את עיקר השקעותיהן בין אגרות חוב ממשלתיות, אגרות חוב קונצרניות ומניות (המכונות גם קרנות השתלמות באפיק ה-“כללי”).

- קרנות השתלמות באפיק סיכון נמוך – קרנות השתלמות המתמחות בהשקעה באגרות חוב ממשלתיות בלבד או מפזרות את השקעותיהן בין אגרות חוב ממשלתיות לאגרות חוב קונצרניות, אך ללא מניות.

לאחר מכן חילקנו את קרנות ההשתלמות השונות לקבוצות על פי אפיק ההשקעות המרכזי שלהן כגון: קרנות השתלמות המתמחות באג”ח ממשלתי או קרנות השתלמות המחזיקות עד 10% מניות.

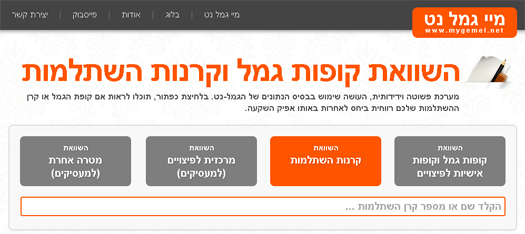

כל מה שנותר לכם לעשות הוא להיכנס לדף הראשי של מיי גמל נט, ללחוץ על “השוואת קרנות השתלמות” ולהקליד את שם קרן ההשתלמות שלכם.

תוך שנייה תוכלו לראות את פרטי הקרן שלכם, דמי הניהול הממוצעים שמשלמים העמיתים בקרן ההשתלמות, התשואה שהשיגה קרן ההשתלמות והשוואה מול קרנות ההשתלמות המובילות עם התשואה הגבוה ביותר, באותה רמת סיכון ובאותו אפיק השקעות מרכזי.

מעל 95% מהנכסים של קרנות ההשתלמות מושקעות בקרנות השייכות לאפיק “הכללי”.

להלן טבלת תשואות, מאתר מיי גמל נט, של קרנות השתלמות באפיק הכללי:

אם ברצונכם לבחון השקעה בקרן השתלמות פחות מסוכנת, הקלידו בחלון החיפוש של הדף הראשי של מיי גמל נט, את המילים: “ממשלתי“, “ללא מניות” או “עד 10%“, ותוכלו למצוא את קרנות ההשתלמות המוביליות גם ברמות סיכון אלו.

שימו לב: ככל שהאפיק המרכזי של הקופה יותר “סולידי” או במילים אחרות- פחות מסוכן, יש לתת יותר משמעות לדמי הניהול שאתם משלמים.

בסוף כל שנה קלנדרית ובמהלך כל רבעון, שולחת לכם הקרן דו”ח המפרט את ההפקדות, הרווחים שצברתם ודמי הניהול ששילמתם.

חשוב מאוד שתעברו על הדו”חות, תשמרו אותם ובמקרה הצורך תפנו אתם ליועץ הפנסיוני שלכם .

מיי גמל נט מאפשר לכם להמשיך להשוות ולהתעדכן ברווחיות קרן ההשתלמות שלכם גם אם אינכם בעלי מומחיות פיננסית. למרות זאת לפני כל שינוי או החלטה משמעותית בנוגע לכספי החיסכון שלכם, תמיד מומלץ להתייעץ עם איש מקצוע מוסמך- היועץ הפנסיוני שלכם.

השאירו פרטים ומשווק פנסיוני בעל רשיון יחזור אליכם, כדי לתת לכם ייעוץ מקצועי, פשוט ומובן, ללא התחייבות וללא עלות.

מידע נוסף שיכול לעניין אותך:

- מה הם הכללים החשובים בהשוואה נכונה של קרן השתלמות?

- איך לקרוא את הדו”ח השנתי של קופת הגמל וקרן ההשתלמות

- איך למשוך קרן השתלמות לפני שש שנים ללא תשלום מס

אני לא עוזב את אלטשולר! גם אם היו לו שנתיים לא טובות, בטווח הארוך הוא מספר אחד!

ברצוני לחפש את קרן ההשתלמות שלי שלא נמצאת ב”הר הכסף”, איך אוכל לדעת מה השם שלה כדי להשוות בין קרנות ?